外汇流动性使交易变得容易,使得市场在交易者中流行。但是,出于流动性目的,需要考虑外汇市场的某些差异。本文将解释外汇流动性以及流动性风险的概念,最终寻求全面了解流动性如何影响交易。

什么是流动性,为什么重要?根据定义,外汇市场的流动性是货币对按需交易(买入/卖出)的能力。当您交易主要货币对时,您正在交易一个非常流动的市场。但是,您的交易基于金融机构的可用流动性,这些流动性可以让您进入或退出您选择的交易(货币对)。

并非所有货币对都是流动的。事实上,货币往往具有不同的流动性水平,这取决于它们是主要的,次要的还是异国的(包括新兴市场货币)。当交易者从主要货币对转向小货币对,最后转向异国货币对时,外汇流动性就会消失。

从交易者的角度来看,流动性不足的市场会出现混乱的动作或差距,因为任何一个时刻的买卖量都会有很大差异。高流动性市场也被称为深度市场或平稳的市场,价格行动也很平稳。大多数交易者需要并且应该需要一个流动性市场,因为如果你在流动性不足的市场中出现重大举措,那么很难管理风险。

以下是三个需要注意的标志:

1.交易外汇时的价格差距

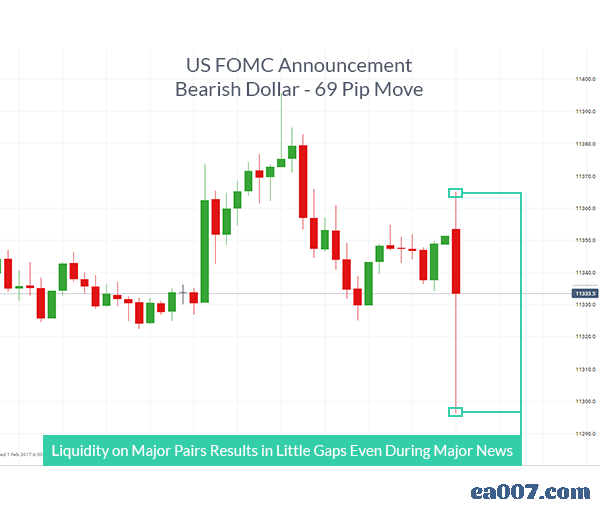

外汇差距与其他市场相比有所不同。但是,如果利率公告或其他高影响力的新闻公告出现在预期之内,则外汇可能会出现价格差距,也叫价格跳空。

在周日下午在美国开放的那一周,可能会出现差距。如果周末有新闻公告,那么外汇的总体差距通常小于货币价值的0.50%。

下图显示了股票市场与外汇市场之间流动性的差异,正如间隙所强调的那样。

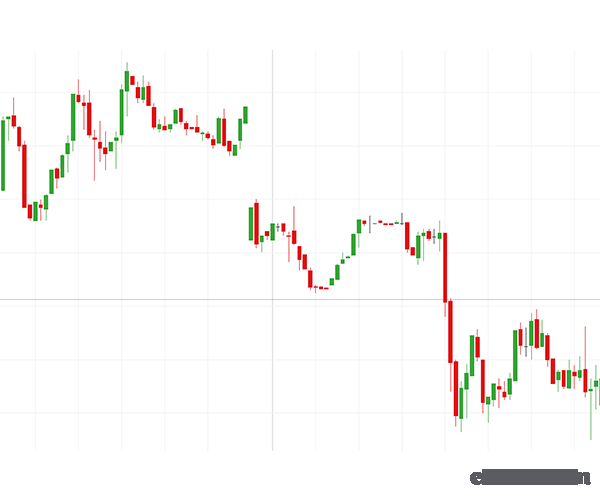

股票市场容易出现价格差距:富时100指数

外汇市场价格跳空表现很少/没有间隙:

与外汇市场一样,每天24小时交易的市场被认为更具流动性,或者由于股票市场的持续性而更容易产生差距。这允许交易者自行决定进入和退出市场。只有美国股票市场或期货交易所只交易一小部分时间的市场将被压缩到一个更薄的市场,因为如果隔夜新闻出现在人群的预期之下,价格可能会突然上涨。

2.外汇流动指标

外汇经纪商通常在图表上提供“交易量”选项,交易者可以衡量市场的流动性。通过分析体积图上的条形来解释此外汇流动性指标。

每个交易量条代表在特定时间段内交易的交易量,从而为交易者提供合适的流动性近似值。重要的是要记住,大多数经纪商只反应他们自己的流动性数据,而不是整体外汇市场的流动性。然而,使用经纪人的流动性作为衡量标准可以恰当地代表零售市场,这取决于经纪人的规模。

3.不同日期提供不同程度的流动性

交易者应了解外汇交易日的流动性如何变化。亚洲时段的活跃时间较少,通常是区间限制,意味着支撑和阻力水平更有可能从投机的角度来看。伦敦时段和美国时段等主要的移动市场交易日更容易出现突破和当天更大的百分位数走势。

您可能会看到行情运行比较剧烈的时间是美国上午会议,因为它与欧洲/伦敦会议重叠,仅占全球每日总量的约50%。美国会议仅占美国会议的20%左右。

流动性风险与奖励金融市场中风险与回报之间的关系几乎总是相称的,因此必须考虑对交易中涉及的风险的理解。

外汇市场流动性风险的一个主要例子是2015年的瑞士法郎危机。瑞士中央银行宣布他们将不再保留与欧元的瑞士法郎挂钩,导致银行间市场由于无力定价而被打破市场。这导致经纪人无法为瑞士法郎提供流动性。随着银行间定价(外汇定价的支柱)的回归,欧元/瑞士法郎的价格远远超出之前的范围。这导致交易瑞士法郎的零售客户帐户余额受到很大影响。虽然这些“黑天鹅”事件很少见,但并非不可能。

零售外汇交易者需要通过降低杠杆率或使用保证止损来管理这些流动性风险,因此经纪人有义务遵守您的止损价格水平。

权衡流动性风险和报酬之间的选择不应该被忽视,应该作为交易者分析程序的一部分。